저는 몇 달 전 약 2주간 유럽 크루즈 여행을 다녀왔습니다(사실 이거 자랑하려고 쓴 글임). 여행도 즐거웠지만 주식쟁이답게 여러 기업들과 관련하여 든 생각들 몇 가지를 간략하게 찌끄려보겠습니다. 제가 보유한 종목이더라도 여행과 크게 관련이 없는 기업들은 제외하였고, 보유하지 않은 종목이더라도 여행 중에 마주친 기업들에 관해서도 간략하게 적어보겠습니다. 특별히 정보성 글이라기보다는 수필과 같은 느낌이니 가벼운 마음으로 읽어주시기 바랍니다. 또한 제가 사진 찍기를 좋아하는 사람은 아니지만, 주식과 관련한 사진들을 더 많이 찍어놓을 걸 하는 아쉬움도 있습니다.

1. 코카콜라(KO)

코카콜라가 음료계의 황제라는 사실은 모두가 알고 있지만, 해외에서 느낀 바로는 한국에서 느껴지는 것보다 음료 시장에서 더 압도적인 지위를 가지고 있다는 것이었습니다. 국내에서는 펩시 제로의 호평 등 최근 펩시코의 선전, 국내 기업이 보유한 여러 음료 브랜드, 국내에서 판매되는 코카콜라의 종류가 적은 점 등으로 인해 음료 시장에서 코카콜라와 펩시코의 브랜드 파워가 엇비슷하다고 느껴지지만, 해외에서는 코카콜라와 펩시 콜라를 모두 파는 곳은 있어도 펩시 콜라만 파는 곳은 보지 못했을 정도로 음료 시장에서의 코카콜라의 브랜드 파워가 압도적이라고 느껴졌습니다. 또한 국내에서는 판매되지 않거나 최근 판매하기 시작한 코카콜라의 여러 가지 맛(체리, 바나나 외에도 다 기억하기 힘들 정도로 많은 종류를 판매함)이 있다는 점도 인상 깊었습니다.

2. 펩시코(PEP)

다음 기업은 코카콜라의 영원한 라이벌 펩시코입니다. 펩시코는 펩시 콜라의 존재와 국내에 워낙 다양한 제과 기업이 있기 때문에, 음료 회사로 인식하시는 분들이 대부분입니다. 하지만 사실 펩시코는 음료보다 식품(과자 등) 매출이 훨씬 많은 기업입니다(2023년 기준 식품 59%, 음료 41%). 치토스, 도리토스, 썬칩, 레이스 등 우리에게 익숙한 여러 과자 브랜드들이 펩시코 산하 브랜드입니다. 해외에서 코카콜라의 종류가 훨씬 많은 것처럼, 펩시코 산하 브랜드의 종류나 비중이 국내보다 훨씬 높은 느낌이었습니다.

3. 현대차(005380)

유럽에 첫 발을 내디딘 곳이 스페인 바르셀로나였는데, 그곳에 도착하자마자 국뽕을 느낀 순간이었습니다.

4. 맥도날드(MCD), 스타벅스(SBUX)

맥도날드와 스타벅스는 뭐다? 부동산 기업이다. 어느 나라, 어느 도시를 가더라도 요충지마다 맥도날드와 스타벅스를 마주칠 수 있습니다.

5. 비자(V), 마스터카드(MA)

비자와 마스터카드는 결제 네트워크를 제공하고, 수수료 등에서 수익을 얻는 기업입니다. 비자와 마스터카드는 각각 전 세계 점유율 1, 2위를 차지하고 있으며 거래 건수와 거래액 모두 꾸준하게 증가하는 추세입니다. 비자와 마스터카드에 대한 한 가지 흔한 오해는 이들이 직접적으로 신용카드를 발급하는 회사라는 점입니다. 대부분의 신용카드에 비자 혹은 마스터카드의 로고가 새겨져 있지만, 이들은 신용카드를 직접적으로 발급하지 않고 해당 신용카드를 통해 자사의 가맹점에서 결제를 할 수 있는 네트워크를 제공하는 것입니다. 전 세계적으로 현금 결제의 비중은 계속해서 낮아지는 점과 해외 결제 및 여행의 건수와 액수가 꾸준하게 증가하는 추세라는 점(해외 결제의 경우 일반적으로 수수료가 더 높음) 등이 이들 기업의 미래가 밝은 이유라고 할 수 있습니다. 다만, 페이팔, 애플페이 및 암호화폐 등 이들 기업의 점유율을 뺏어가는 대체 결제 네트워크가 계속해서 등장할 가능성이 높다는 점은 주의해야 합니다.

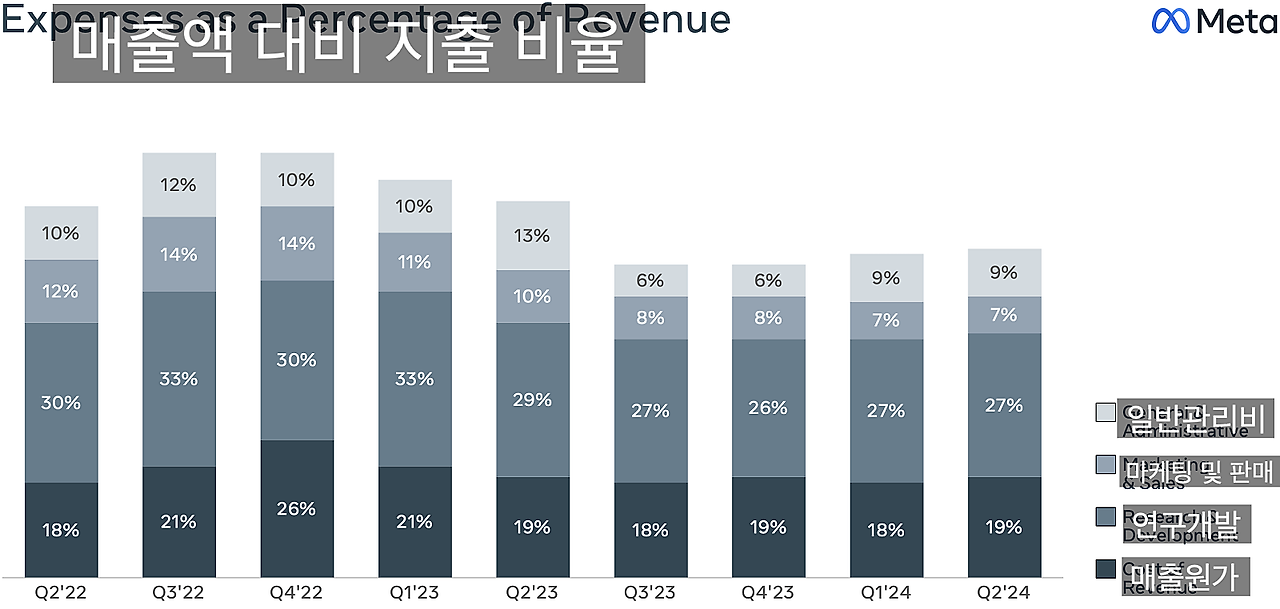

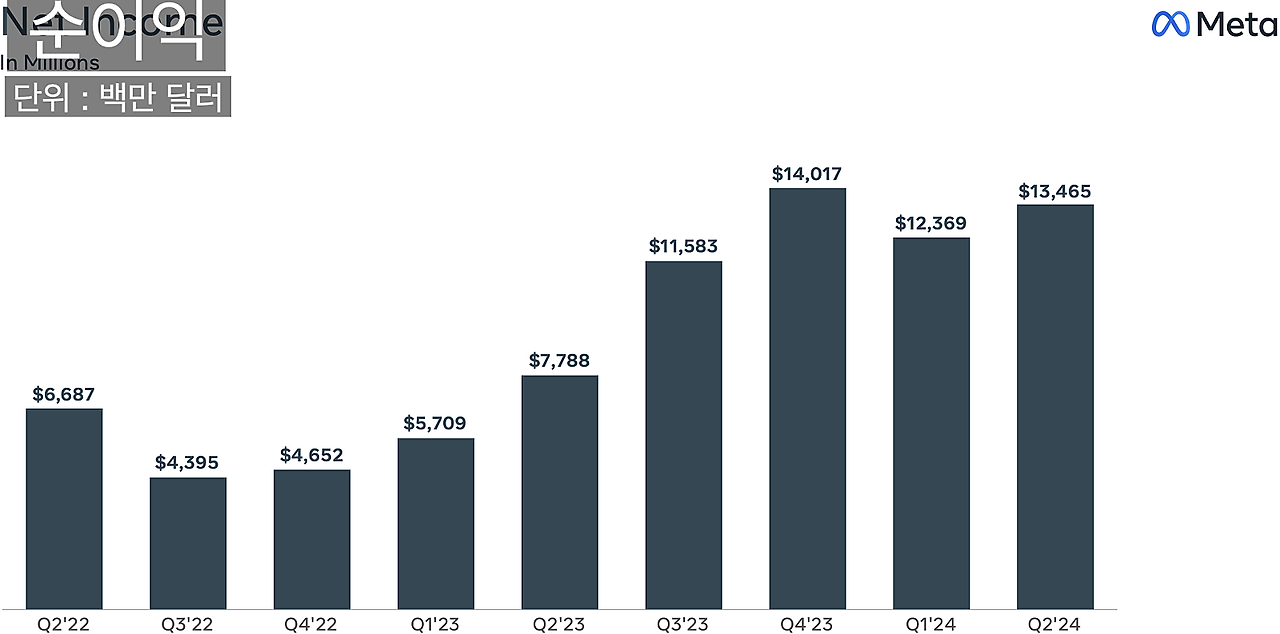

6. 메타(META)

구 페이스북으로 유명한 메타는 페이스북, 인스타그램, 왓츠앱 및 쓰레드 등을 보유한 SNS 계의 황제 기업이라고 할 수 있습니다. 인스타그램의 경우 국내에서도 인기가 많은 앱이며, 페이스북의 경우 국내에서는 다소 유행에서 뒤처진 SNS 같은 느낌이 있지만, 전 세계적으로 월간 이용자 수가 31억 명에 달할 정도로 여전히 강력한 플랫폼입니다. 또한 국내에서는 대부분이 메신저로 카카오톡을 사용하며 그 외 일부만이 라인, 텔레그램 등을 사용하지만 중국, 일본, 동남아, 러시아 등 일부 지역을 제외하고 가장 압도적인 이용자 수를 가진 메신저는 왓츠앱입니다. 왓츠앱의 전 세계 월간 활성 이용자 수 또한 30억 명에 달하며, 국내에서 지인 혹은 식당 등에 연락할 때 카카오톡을 많이 이용하듯이, 해외에서는 왓츠앱이 사실상 필수라고 봐도 무방하다는 느낌이었습니다.

7. 애플(AAPL)

애플과 관련하여 해외에서 느낀 점은 딱 하나인데, 바로 '나의 찾기' 기능과 관련한 내용입니다. 나의 찾기 기능은 아이폰, 맥, 아이패드 등에서 내 기기들의 위치를 실시간으로 정확히 파악할 수 있어 분실 시 유용하게 사용할 수 있고 가족 구성원이 보유한 기기의 위치도 볼 수 있는 기능입니다(최근 미국에서 아동이 납치되었는데 이 기능 덕분에 범인을 빠르게 검거한 사건도 있었음). 하지만 대한민국에서는 어떠한 이유로 이 중 일부만 제한적으로 사용할 수 있습니다. 기기나 가족의 위치를 표시해 주는 기능은 제공되지 않으며, 다른 기기에서 소리를 재생하거나 분실로 표시하거나 혹은 원격으로 기기를 초기화할 수 있는 기능만을 제공합니다. 필수적인 기능은 아니라 할지라도, 여러 상황에서 유용한 기능이기 때문에 빨리 대한민국에서도 온전한 기능을 제공하기를 기원합니다.

8. 켄뷰(KVUE)

켄뷰는 존슨앤드존슨의 소비자 건강 사업 분야가 최근 분사하며 생긴 기업으로, 타이레놀, 리스테린, 지르텍, 뉴트로지나 등 우리에게 친숙한 여러 브랜드들을 소유하고 있습니다. 켄뷰 산하 브랜드들은 각자의 분야에서 선두적인 지위에 있는 경우가 많습니다. 여행 중 부득이하게 양치를 할 수 없는 상황에서 리스테린은 아주 유용합니다(구강세정제는 양치를 대신할 수 없습니다).

9. 우버(UBER)

우버는 택시, 음식 배달 등 종합 모빌리티 기업입니다. 해외에 나가게 되면 아무래도 국내에서보다는 버스나 기차 같은 대중교통을 이용할 때 제약이 있습니다. 이럴 때는 가격이 좀 더 비싸더라도 택시가 원하는 시간에 원하는 장소에서 이용할 수 있기 때문에 매우 유용한 교통수단이 됩니다. 우버는 세계적으로 대표적인 택시 플랫폼 중 하나이며, 매출은 꾸준하게 성장 중이며 최근 몇 분기에는 계속해서 흑자를 기록하고 있습니다. 다만, 택시 사업의 경우 다른 사업에 비해 각국의 규제나, 택시업계 종사자들의 이해관계 등과 맞물려 독점하거나 혹은 진출 자체가 어려운 경우가 많은 것 같습니다. 국내의 경우 카카오택시, 유럽에서는 프리나우, 볼트 등 경쟁사가 많은 것은 성장의 장애물이라고 할 수 있습니다.

'주식' 카테고리의 다른 글

| 펩시코(PEP) 2024년 3분기 실적 발표 정리 (13) | 2024.10.09 |

|---|---|

| 가장 웃긴 주식 티커 TOP 30 (16) | 2024.10.04 |

| 코카콜라 상장 시 1주를 매수했다면 현재 몇 주가 되어있을까? (0) | 2024.08.20 |

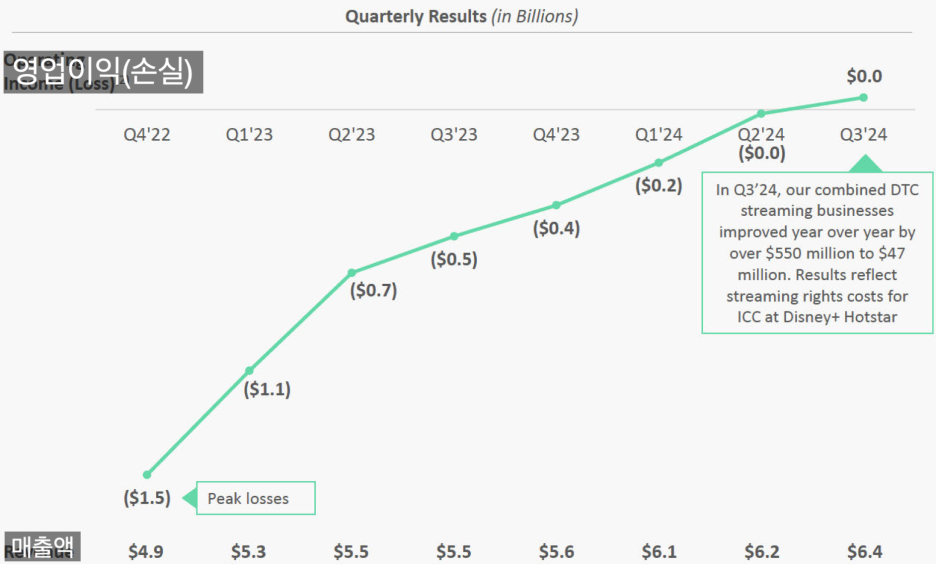

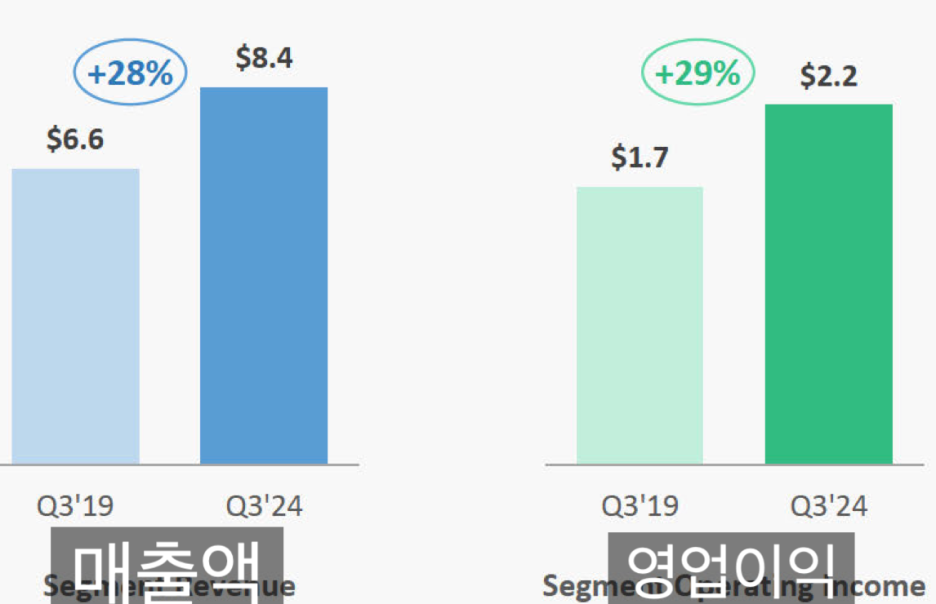

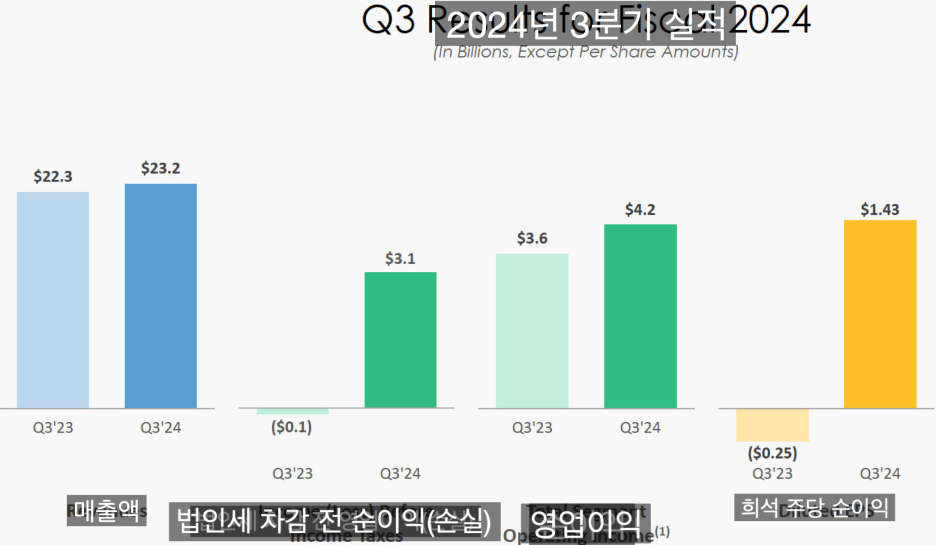

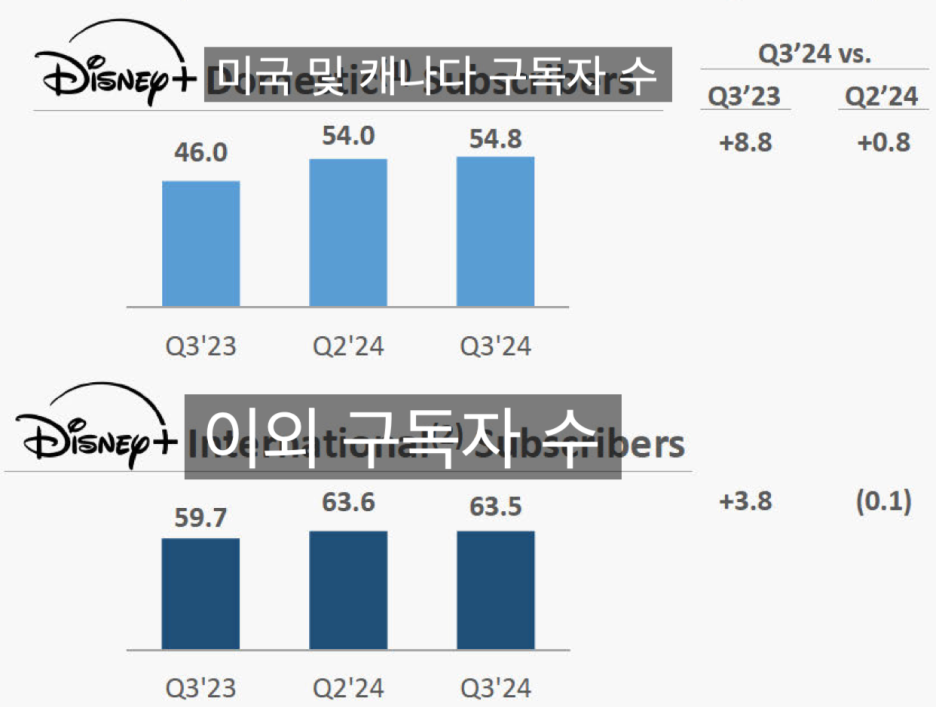

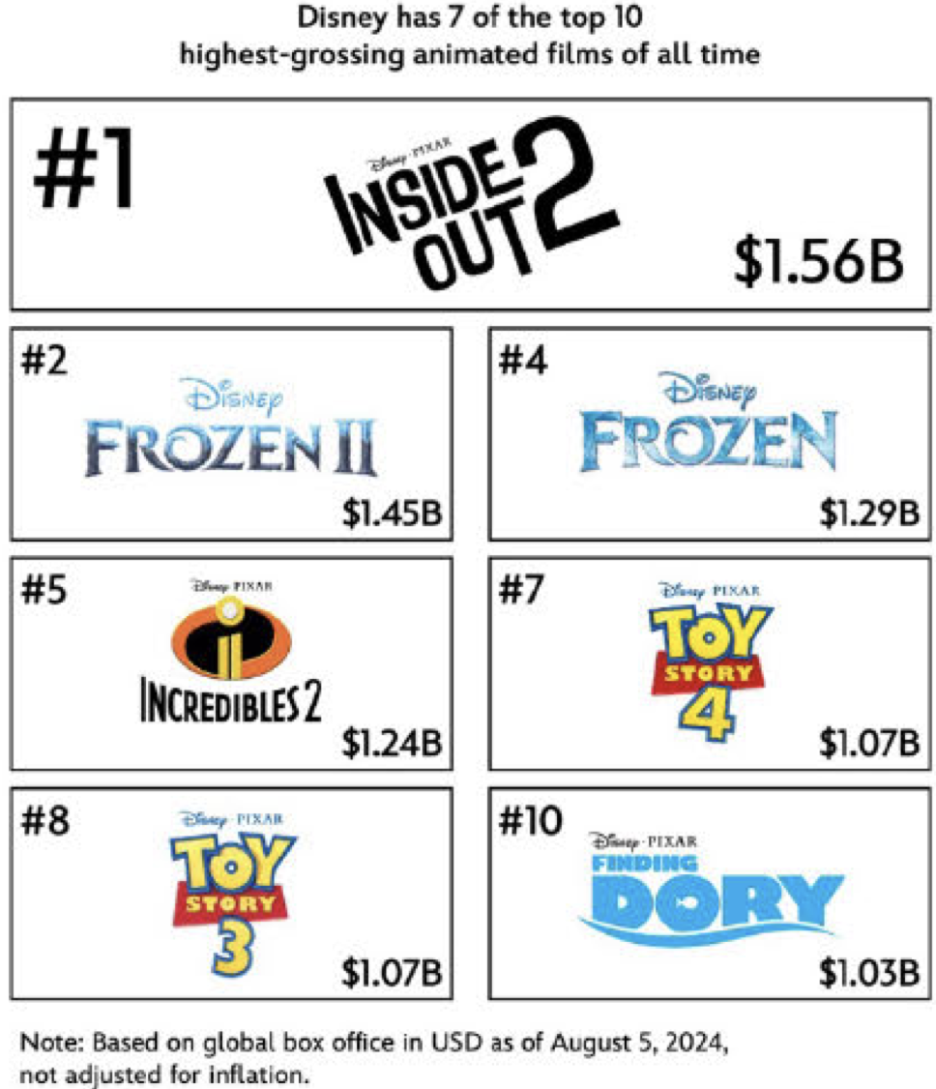

| 월트 디즈니 실적 발표 정리 (0) | 2024.08.09 |

| 애플 실적 발표 정리(2024년 3분기) (0) | 2024.08.02 |